Los mercados bursátiles se conforman por gran cantidad de compradores y vendedores. El constante choque de oferta y demanda favorece la sana formación de precios y provee de liquidez a todos los participantes.

El análisis técnico reconoce que las decisiones particulares de compraventa pueden ser muy variadas, pero al analizar el comportamiento colectivo a través de las gráficas, buscará encontrar puntos de entrada y salida que favorezcan las probabilidades de éxito.

En esta entrega abordaremos más herramientas que nos apoyarán en la toma de decisiones, así como al manejo del riesgo en la implementación de nuestras estrategias.

Objetivos de aprendizaje

Aprenderás la importancia del volumen en el mercado y el uso de nuevos indicadores. Identificarás patrones en velas japonesas y la importancia del reconocimiento de formaciones. Por último, la importancia de la gestión del riesgo a través de nuestra exposición y el uso de Stop Loss.

Conocimientos necesarios

- ¿Qué es una acción?

- ¿Qué es una gráfica de velas?

Tabla de contenidos

Volumen

En el estudio de los mercados con bases en análisis técnico, la unidad principal de información es el precio, sin embargo, en un muy cercano segundo lugar aparece el volumen.

El volumen nos dará idea de la intensidad, o convicción, sobre el movimiento de un precio de determinado activo.

Como volumen entendemos a la cantidad de acciones operadas en un periodo de tiempo determinado, un día, semana, mes, etc.

Es importante observar el comportamiento del precio y volumen de un activo de forma simultánea. Al mirar el volumen de cerca podemos encontrar señales tempranas de cambios en el sentir del mercado.

Se considera que para que una tendencia alcista continúe, es necesario observar un patrón creciente en el volumen operado. En el caso de tendencias bajistas, el volumen operado suele ser mayor al inicio de una corrección.

El volumen es útil para identificar divergencias, y anticipar posibles cambios de tendencia. Si el precio de un activo muestra avances, pero el volumen no hace lo propio, podemos suponer que se ha alcanzado un balance, y/o una corrección se encuentra cercana.

Algunas reglas para considerar:

- Si el precio y el volumen muestran patrones de crecimiento, es una buena señal.

- El alza de un precio, acompañada de volumen cada vez menor, anticipa problemas.

- Volumen creciente con poco impacto en el precio, después de un rally, puede anunciar un regreso.

- El rompimiento de una resistencia, acompañada de mayor volumen siempre es buena noticia

- El perforar un soporte con volumen creciente sugiere esperar a que el volumen baje para encontrar nuevo piso o equilibrio

En conclusión, el volumen puede ser una herramienta de gran utilidad para juzgar la validez del movimiento en precios. Puede ser un elemento de confirmación, así como de advertencia.

Con este puedes conocer cuántas acciones se han comprado y vendido en un día o en un periodo de tiempo.

Te recomendamos primero revisar el volumen histórico. Si el volumen de operación de la emisora en cuestión es más alto que en cualquier otro periodo de su historia, hay que poner atención.

Después puedes revisar el promedio del volumen de operación de los últimos diez días y cotejarlo con el volumen de hoy, ¿es más alto o más bajo? Si es más alto, ¿es más del 150% o del 200%? Si es así y el precio va al alza, esto puede indicar que hay una buena oportunidad de comprar esa emisora.

MACD

Por sus siglas en inglés, Moving Average Convergence/Divergence (Convergencia o Divergencia de Promedios Móviles) es un oscilador que genera señales a partir del cruce de promedios.

¿Cómo se calcula?

Este indicador lo componen varios elementos, el primero es el propio MACD.

MACD, mide la diferencia entre dos promedios exponenciales, comúnmente el de 12 y 26 días.

Señal, es el promedio móvil exponencial del propio MACD

Histograma, calcula la diferencia entre MACD y Señal.

¿Cómo utilizar el MACD al momento de operar?

- Cuando la línea de MACD supera la línea Señal, se considera una oportunidad de compra.

- Cuando la línea de MACD perfora la línea Señal, se puede considerar una oportunidad para vender.

- Cuando MACD cruza la línea de cero, puede ser señal de confirmación, aunque en ocasiones tardía.

En la siguiente gráfica vemos como el 25 de marzo, la línea MACD (azul) supera la línea señal (roja), apuntando oportunidad. El día 15 de abril, la línea MACD superó el cero, confirmando tendencia. Por último, el 14 de mayo la línea MACD perfora a la señal, esto puede ser considerado como un momento oportuno para toma de utilidades.

Bandas de Bollinger

Esta herramienta fue creada, y registrada, por John Bollinger, y busca identificar momentos de sobre-compra y sobre-venta de un activo.

Este indicador se compone por tres elementos, un promedio móvil (linea central), una banda superior y una banda inferior.

Generalmente se emplea el promedio movil de 20 periodos, mientras que los límites suelen ubicarse a 2 desviaciones estandar de este promedio.

¿Cómo interpretarlas?

Los inversionistas consideran que mientras el precio opere más cercano al límite superior, el activo está sobre-comprado, y viceversa.

En periodos de alta volatilidad, las bandas se ensanchan, mientras que en episodios de menor volatilidad estas se contraen.

Cuando las bandas se acercan se conoce como squeeze, y apuntan a un potencial aumento futuro de volatilidad y oportunidad de operación. En el caso contrario, un rango amplio anticipa una reducción en la volatilidad y hay quienes consideran momentos oportunos para salir de alguna posición.

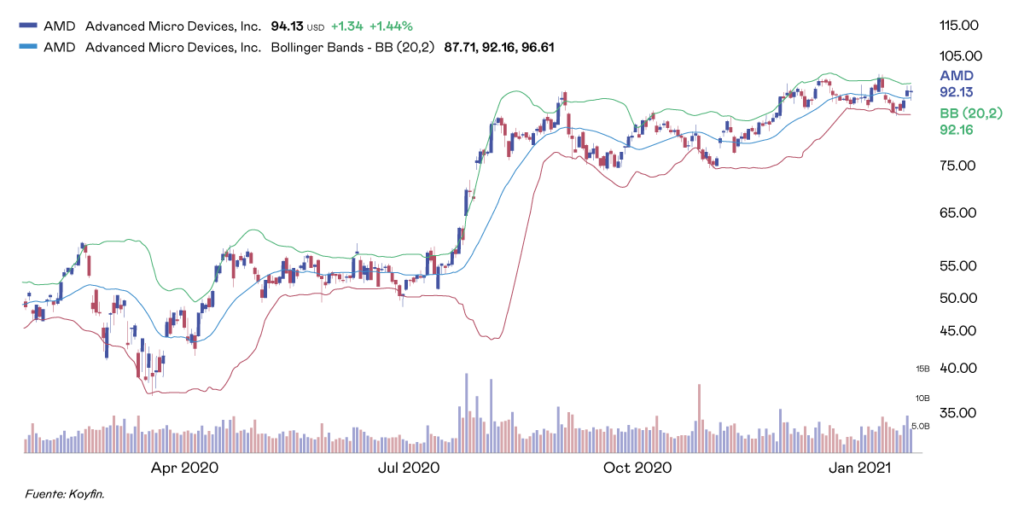

En la gráfica de AMD podemos ver cómo de mayo a julio las bandas comenzaron a contraerse. Hacia mediados de julio, se dio un rompimiento hacia arriba, acompañado de volatilidad.

Velas Japonesas

Son de las representaciones gráficas más utilizadas para realizar análisis técnico. La cantidad de información que nos proporciona es más completa que la de una gráfica lineal.

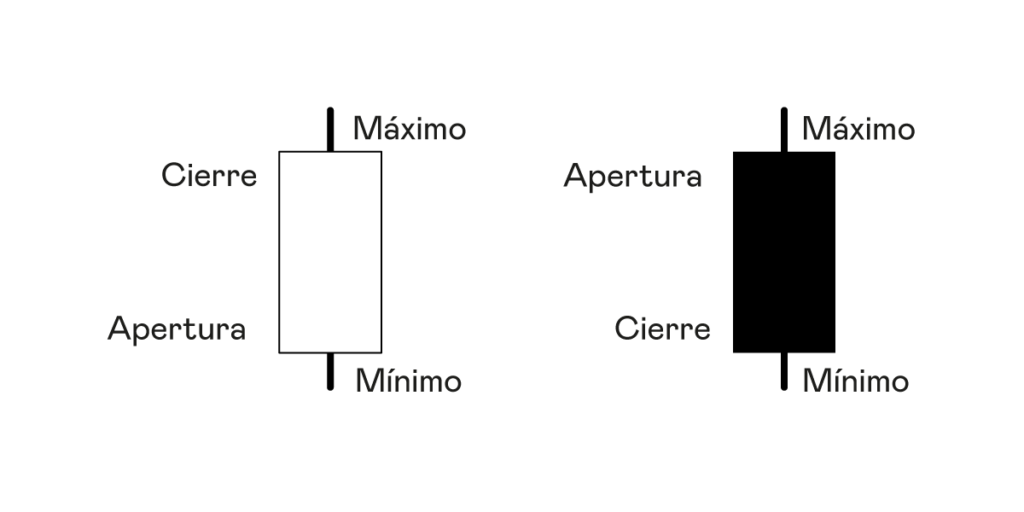

Una vela japonesa se compone por cuatro factores, precio de apertura, precio de cierre, precio máximo, precio mínimo. De igual forma el color de la vela estará determinado por el hecho de cerrar arriba o debajo de la apertura.

Esta simple representación gráfica nos puede dar una idea sobre cómo se vio la operación durante la sesión.

En ocasiones, la forma del cuerpo de la vela, y la posición de acuerdo al pasado reciente, puede ser interpretada como una señal de cambio de tendencia, tomando gran relevancia para los traders.

En este curso hablaremos de: dojis, haramis, engulfings y martillos.

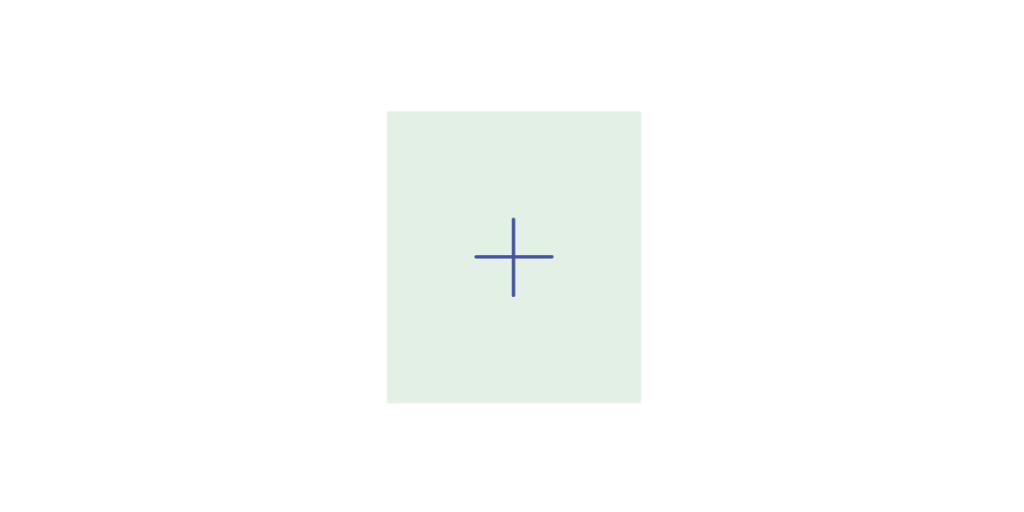

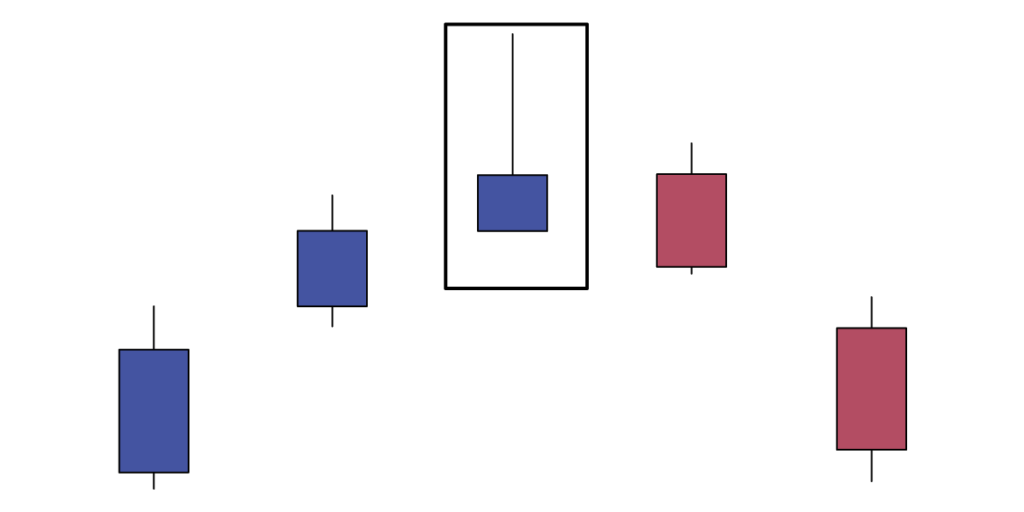

Doji

Son velas prácticamente sin cuerpo, el precio de la apertura y cierre son casi idénticos. Algunos inversionistas lo interpretan como momento de indecisión. Por si sólo no indica mucho, pero su ubicación al final de una racha alcista o bajista puede anticipar un cambio. Es necesario confirmar dicho cambio con la siguiente vela.

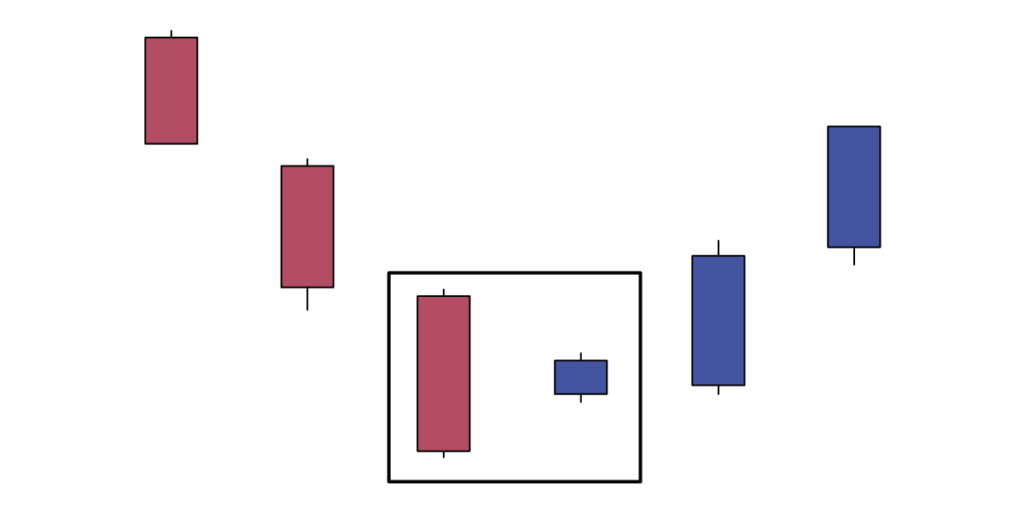

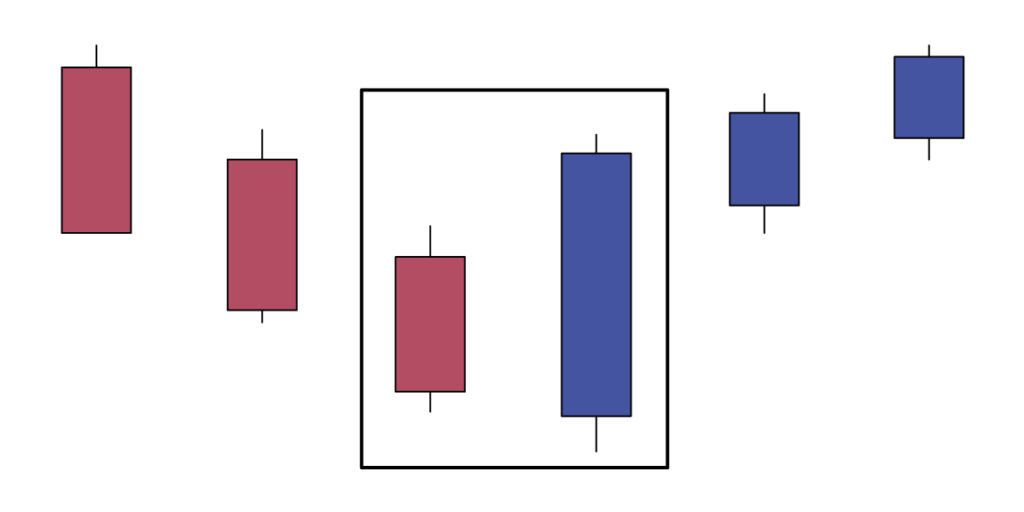

Harami

Son velas de cuerpo pequeño, con poca sombra. Toda la vela cabe dentro del cuerpo de la vela del periodo anterior.

Cuando se encuentran en el punto alto, y son de color rojo, pueden anticipar un ajuste. Cuando se encuentran en un punto bajo, y son de color blanco (o verde), pueden anticipar un rebote. En ambos casos, es necesaria una confirmación.

Enfgulfing

Este término se refiere a que el cuerpo de una vela pueda envolver completamente a la vela anterior.

Al final de una tendencia bajista, es de color blanco (o verde) y anticipa un cambio positivo. Cuando se encuentra al final de una racha alcista, es de color rojo, y anticipará un ajuste. A diferencia de los Harami’s, estas no necesitan una vela posterior de confirmación.

Martillo y estrella fugaz

El martillo se encuentra al final de una tendencia bajista, no tiene sombra en la parte superior. Anticipa un cambio de tendencia, la sombra refleja que se tocó un punto mínimo en la sesión y regresó, la siguiente vela confirmará el patrón.

La estrella fugaz se encuentra en la parte superior de una tendencia alcista, no tiene sombra en la parte inferior. Anticipa un ajuste, la sombra refleja el punto más alto donde se vio un regreso del precio. La siguiente vela confirmará el cambio de tendencia.

Estas son algunas de las formaciones con velas japonesas, recuerda que la práctica te convertirá en mejor observador. Te invitamos a que trates de identificarlas y hagas tus propias conclusiones para incluirlas dentro de tu arsenal de herramientas técnicas.

Formaciones

Hemos comentado que el mercado se mueve en tendencias: ascendentes, laterales o descendentes. Dicho esto, en todo momento el precio de un activo se encuentra dentro de una tendencia o terminando alguna.

Identificar el final, o cambio, de una tendencia es una habilidad que puede ser muy redituable en el trading. A través del estudio de formaciones, o patrones, podemos mejorar nuestro instinto para encontrar estos cambios de tendencia o reversals.

Para que estas estrategias sean más efectivas debe presentarse el rompimiento de un soporte o resistencia relevante. Estos rompimientos son señales que las fuerzas entre oferta y demanda se han invertido.

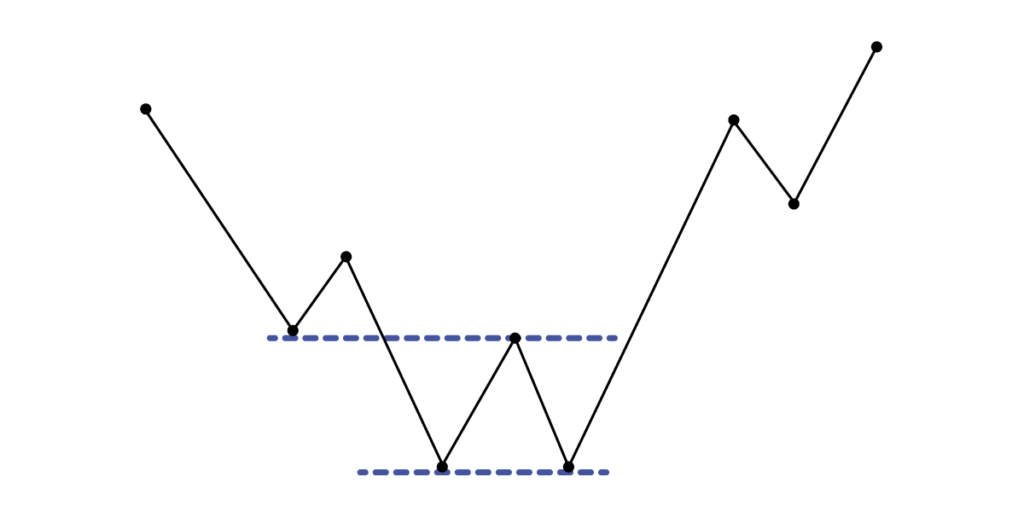

Doble techo y doble piso

Estas formaciones se suelen encontrar después de movimientos importantes en el mercado. Una vez que un movimiento alcista presenta pérdida en su magnitud, y retrocede de un máximo, tomará impulso para continuar, si en el segundo intento falla en superarlo, podemos empezar a cuestionarnos. Comúnmente se observa mayor volumen al alcanzar el primer techo. De igual forma, el rompimiento a la baja deberá mostrar un incremento en el volumen de operación.

Cabeza y hombros

Es una de las formaciones más utilizadas. Se caracteriza por un rally que pierde fuerza, seguido por un par de rallys de menor proporción. Es importante prestar atención al comportamiento del volumen en este patrón para poder garantizar su validez.

Por lo general un máximo debe alcanzarse con volumen creciente, si observamos un menor volumen al momento de la formación de la cabeza, estamos anticipando problemas. Después de un breve ajuste, se presenta un intento fallido por regresar a los máximos (segundo hombro), con menor volumen aún.

Al trazar una línea entre los dos valles, llamada neckline, se define un soporte. Una vez que se perfore este soporte (con mayor volumen) se estimará como objetivo una distancia similar a la presente entre el máximo y el neckline, hacia abajo.

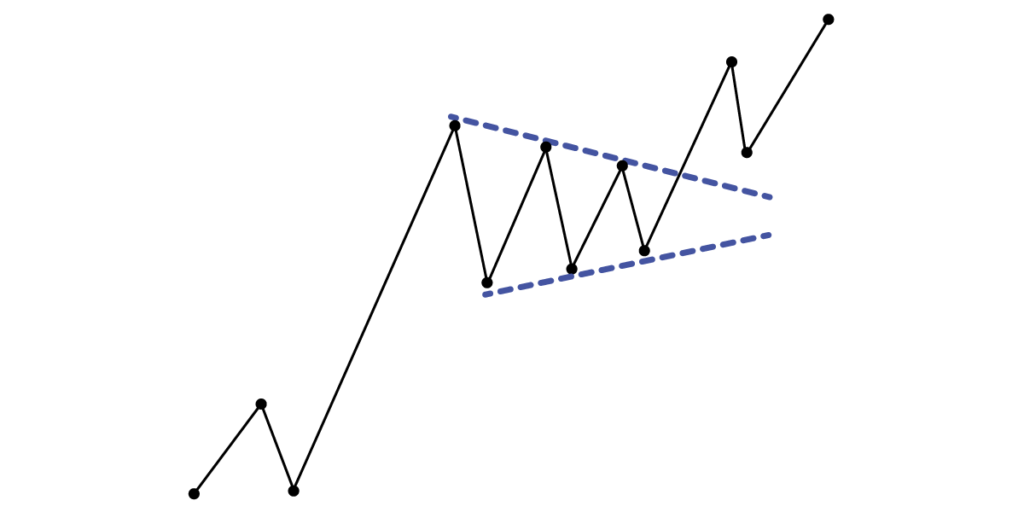

Triángulos

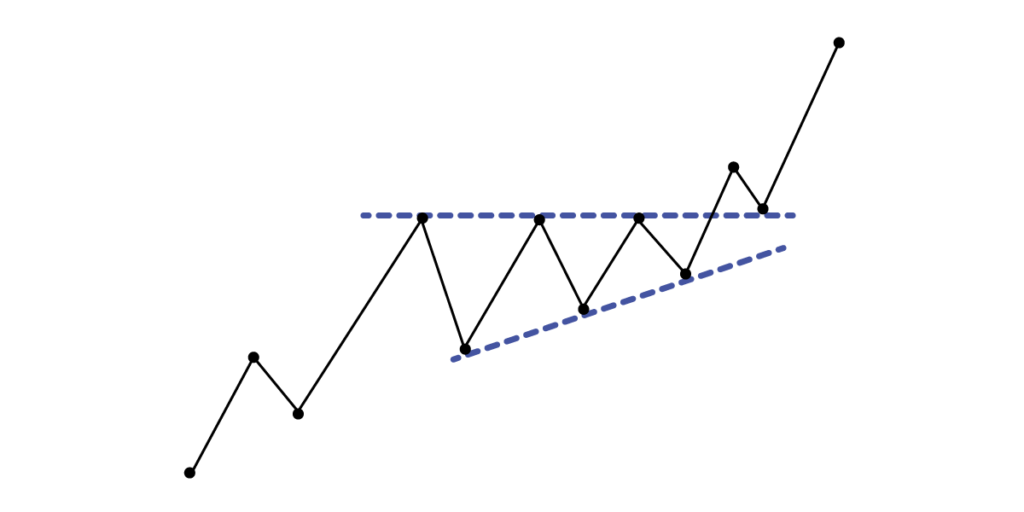

Existen tres tipos de triángulos: simétricos, ascendentes y descendentes. Todos son considerados patrones de continuación.

Los triángulos simétricos son zonas de descanso para patrones de largo plazo, se forman de dos líneas que convergen. La línea inferior la definen dos mínimos crecientes, y la superior la describe dos máximos decrecientes. El punto donde cruzan estas definirá el rompimiento. En estos triángulos suele resolverse en favor de la tendencia de largo plazo, comúnmente acompañada de volumen creciente.

Los triángulos ascendentes tienen las mismas características que los simétricos, solo que la línea superior es descrita por dos máximos, formando una resistencia.

Por su parte los triángulos descendentes ven su línea inferior formada por una línea horizontal que define un soporte.

Stop Less

Al momento de realizar la compra de una acción, existen innumerables resultados posibles, pero direccionalmente solo un par, que esta suba, o que baje.

‘Lo importante es cuánto pierdes cuando pierdes’ – George Soros

Es importante ser disciplinado con nuestras estrategias, y una de las lecciones más importantes es asimilar las pérdidas y aceptar cuando el trade no salió como esperábamos.

Que una acción suba más de 12% no es algo que podamos controlar, pero que no aceptemos una pérdida mayor a un determinado porcentaje es algo que sí podemos hacer.

El Stop Loss es la máxima pérdida tolerada determinada antes de comprar una acción.

Por ejemplo, si compro acciones de Apple en $130 y defino un Stop Loss en $125, quiere decir que lo máximo que estaré dispuesto a perder en este trade es un 3.8%.

Ahora bien, estos niveles pueden ser definidos de distintas formas. Hay quienes utilizan un porcentaje predefinido, otras personas que determinan porcentajes con base en la volatilidad del activo. Otros operadores suelen definirlos con base en: soportes, promedios móviles u otros indicadores.

Hay quienes utilizan el stop loss como estrategia para asegurar ganancias, imagina que un trade ha resultado ganador y acumulas ya un porcentaje de plusvalía. Al incorporar un Stop Loss dinámico, o trailing stop, puedes fijar tu salida con base en un avance máximo. Es decir que las acciones se vendan, una vez que el precio ajuste determinado porcentaje después de haber hecho un máximo.

Supongamos que compraste acciones de Twitter a $40 con un Stop Loss en $36. Posteriormente la acción avanzó y alcanzó $55, a estos niveles probablemente tu máxima pérdida tolerada ya no se encuentre en $36 (que sería una caída de 35% a estos niveles). Por lo mismo, se puede ajustar el Stop Loss para reflejar tu nueva visión, probablemente a niveles de $49.50 o $50.

La idea central es que el Stop Loss haga sentido dentro de la estrategia, pero principalmente que se respete.

Position Sizing

Una de las piezas centrales en el mundo de las inversiones, y el trading, es el correcto manejo del riesgo.

En el capítulo anterior abordamos qué es un stop loss, y su relevancia. Ya que hemos identificado nuestra tolerancia al riesgo en determinada operación, la pérdida máxima para nuestra cartera será producto de estos stop loss, y la ponderación de cada operación.

Sabemos que los estilos de inversión y trading pueden ser muy diversos, hay personas que les gusta tener alta concentración en su cartera, solo 2 o 3 nombres. Por otro lado, hay quienes gustan de incluir arriba de 20 diferentes acciones. La realidad es que el diligente manejo del riesgo deberá tener esto en cuenta.

Supongamos que vas a operar solo un nombre, y tu stop loss implica una minusvalía digamos de 8%. Por otro lado, la máxima pérdida deseada por cada trade para tu cartera es de 1%. ¿Con qué porcentaje de nuestra cartera podríamos participar para cumplir nuestro objetivo?

Si compramos 100% de nuestra cartera de ese nombre, nuestra pérdida esperada sería 8%. Si compramos 50% la pérdida esperada sería 4%, si compramos 25% la pérdida esperada sería 2%, y así sucesivamente.

Entonces, para mantener un riesgo total de 1%, participaríamos con un 12.5%. Otra manera de calcularlo sería:

Ponderación activo x = máxima pérdida objetivo por activo / máxima pérdida en activo x

= 1% / 8%

= 0.125 = 12.5%

Recordemos que a medida que participamos con más nombres, se busca que el riesgo total sea menor que la suma de sus partes, y si buscamos una diversificación eficiente, este objetivo se puede lograr.

Líneas de tendencia

Las líneas de tendencia se trazan tocando todos los precios más bajos o más altos de un periodo de tiempo con una tendencia alcista o bajista clara.

Si estamos observando una tendencia bajista, trazaremos una línea que toque todos los precios más altos. Si es una tendencia alcista, la línea se trazará por debajo de los precios, tocando los más bajos. Entre más veces se toque esta línea, más relevante será para saber si la pendiente puede seguir indicando la misma fuerza relativa en esa tendencia alcista.

En un momento dado, los precios pueden cruzar esa línea, sea lateralmente o con fuerza en la dirección opuesta. En ambos casos, puede indicar que la tendencia ya terminó. Esto no significa que podemos dejar de observarla, porque son momentos críticos para conocer información nueva sobre esa emisora.

Las herramientas por sí mismas son útiles, pero cuando se combinan con las demás son generosas con la información que nos proporcionan. Si habíamos comprado acciones en un periodo alcista y los precios cruzan la línea de tendencia con un alto volumen de venta, esto podría significar que estamos en el inicio de un fuerte periodo de corrección.

Promedios móviles

Quizá hayas escuchado de los promedios móviles en otra ocasión y sabrás que son muy útiles. Sirven para identificar nuevas tendencias una vez que iniciaron, que es parecido a lo que puede indicar una línea de tendencia.

Este indicador toma los precios de un intervalo de tiempo y calcula el promedio. Como lo hace para cada punto del intervalo, esta línea va evolucionando conforme va tomando los valores nuevos y dejando atrás los viejos. Esto es lo que les da el nombre de promedios móviles. Entre menor sea su intervalo de tiempo, más cerca estarán de los precios, porque toman menos datos que pueden desviar su posición. Por el contrario, los promedios móviles de periodos largos se mueven menos.

Usar diferentes promedios móviles nos ayuda a conocer la fuerza de la tendencia actual relativa al historial de la emisora. Se recomienda usar por lo menos dos si la gráfica va a observarse en días u horas: uno que tome entre 5 y 20 periodos y otro entre 144 y 200. Estos son números estadísticamente significativos con los que podemos guiarnos para identificar cambios de tendencia importantes.

Los promedios móviles pueden leerse de dos formas. La primera es ver si se entrecruzan estas dos líneas (o más, en caso de que decidamos usar más de dos). Si el promedio corto (15) cruza al largo (144), quiere decir que hay un cambio importante en la tendencia. Si el promedio móvil del periodo más breve cruza hacia arriba al promedio del periodo más largo, quiere decir que los precios de los últimos 15 periodos están por encima del promedio de los últimos 144 periodos.

La segunda es ver si los precios cruzan a los promedios móviles. Si el precio va por encima de las líneas de todos los promedios móviles que tengamos, quiere decir que la tendencia actual es todavía más alcista de lo que había sido hasta ahora. Si los precios van por debajo de los promedios, quiere decir que la tendencia actual es todavía más bajista de lo que había sido en promedio.

Si observas el volumen y los promedios móviles y notas que hay un gran volumen de compra durante un periodo sostenido, y además los promedios móviles viajan por debajo de los precios, esto te dirá con bastante certeza que hay una fuerte tendencia alcista.

Si, además, trazas unas líneas de tendencia, tu operación va acompañada de suficientes indicadores como para decirte cuándo es momento de salir. Si el precio atraviesa hacia abajo a una línea de tendencia alcista en lugar de seguirla, y además cruza al promedio móvil más chico, lo único que falta es ver que haya poco volumen para saber que es momento de salir del mercado.

Patrón secuencial

¿Qué pasa cuando todas las señales anteriores nos presentan la posibilidad de que una tendencia bajista revierta su dirección? Posiblemente, el momento de hacer una buena compra ha llegado. Para aprovechar esa oportunidad, podemos trazar en nuestra gráfica un patrón secuencial o patrón de las cinco señales.

Este último recurso técnico es bastante útil si se usa correctamente. La desarrollan en el IAT Bursátil con herramientas preexistentes que encontrarás en la gráfica, algunas de las cuales ya se han mencionado en capítulos anteriores.

Le llamamos también patrón de las cinco señales porque se traza en cinco pasos, cada uno haciendo más relevante la tendencia que está bajo observación. Lo explicaremos para cuando lo que quiere identificarse es una tendencia alcista que apenas comienza:

1.- Lo primero que necesitamos hacer es trazar una línea de tendencia que toque los precios máximos de la última tendencia bajista que observemos. Si estamos viendo nuestra gráfica en velas japonesas, esta primera línea de tendencia tocará los extremos superiores de los pabilos. Si los precios cruzan esta línea, aquí está la primera señal.

2.- Indicaremos con una línea horizontal el precio mínimo que alcanzó esta tendencia bajista que parece haber terminado. Este es el origen de la nueva tendencia alcista que estábamos esperando, sea tan corta o tan larga como vaya a ser.

3.- En esta nueva tendencia alcista puede pasar una de dos cosas: o comienza a bajar, lo que significaría que es un ajuste y entonces no existe todavía una señal clara de entrada; o continúa subiendo. Si es así, esta alza de precios debe alcanzar, como mínimo, el precio máximo de la tendencia bajista que estábamos analizando previamente. Recuerda que, entre más licencias le des a las herramientas técnicas, menos efectivas son, así que debes observar cuidadosamente.

4.- Como queremos ver qué tan fuerte es esta tendencia alcista que apenas comienza, buscaremos la cuarta señal, que se presenta cuando los ajustes no sobrepasan a los incrementos de los precios. En otras palabras, cada vez que los precios bajen, no pueden bajar más allá del precio mínimo anterior a ese. Si viéramos que la gráfica se recupera cada vez menos de lo que ha caído, entonces no estaríamos observando una tendencia alcista. Si fuera así, la cuarta señal no existe y aquí nos detenemos para comenzar de nuevo cuando notemos una nueva primera señal. El orden cronológico del patrón secuencial debe seguirse porque, de lo contrario, no sería eficaz. Al final, trazarás una línea de tendencia que toque todos los puntos mínimos de esta tendencia alcista. Si la línea es ascendente de izquierda a derecha, ¡felicidades!, ahí tienes tu cuarta señal.

5.-Así como en la cuarta señal debemos observar que las caídas de precio no rebasen a las caídas anteriores, así también debemos buscar que los precios a los que la gráfica llega sean cada vez mayores.

Si ya tenemos una línea de tendencia alcista como cuarta señal, ¿por qué no buscar algo más que nos dé más información? La quinta señal eso es. Es muy sencillo verla: si los impulsos superan a los precios máximos de la tendencia bajista que observamos en el primer punto, tendremos la quinta señal.

6.- ¿Por qué hay una sexta señal en el patrón de las cinco señales? A este paso se le llama “la señal viva”. Todo el trabajo que se hizo anteriormente debe repetirse ad infinitum para confirmar que seguimos en una tendencia alcista.

Conclusiones

Usar estas cuatro herramientas no quiere decir que tu operación será infalible, pero tienes una ventaja que antes no tenías. Si tus rendimientos mejoran con estas herramientas, sabrás que es momento de incorporarlas a tu plan de trabajo. En el apartado de gráficos avanzados de GBM+ puedes trazar tus líneas de tendencia, revisar el volumen y usar los promedios móviles como herramientas. Así podrás practicar y ajustar tu estrategia.

Estas herramientas pueden ayudarte a operar con éxito, pero siempre con una actitud sobria y observando atentamente. No se trata de observar pabilos que cruzan ligeramente las líneas de tendencia y entonces vender todas nuestras posturas, pero tampoco de concederle licencias a lo que los indicadores muestran.