Este tema es un tanto particular ya que en el caso de los dividendos, se llega a pagar ISR hasta en tres ocasiones antes de que recibas el pago e incluso los dividendos son una de las fuentes de ingresos más «castigadas» fiscalmente hablando, pues aunque hay estrategias fiscales para reducir enormemente el impuesto a pagar por concepto de dividendos y evitar que el accionista vea su ingreso devorado por los impuestos, se requiere de una buena planeación por parte de la empresa que reparte el dividendo, lo cual tristemente esta fuera de nuestras manos.

También te puede interesar:

▶ Impuestos en inversiones en México

▶ Impuestos al invertir en la bolsa en México

Afortunadamente hay un par de «trucos» que la ley nos permite, mediante las cuales podemos tratar de recuperar un poco de ese impuesto en algunos casos.

Tabla de contenidos

Tasa del impuesto de ingresos por dividendos

En el pago de los dividendos puede haber hasta tres momentos en los cuales Hacienda le «mete mano» a nuestros dividendos.

El primero de estos momentos es cuando por medio del artículo 10 de la ley del Impuesto sobre la Renta, se le obliga a la empresa que va a pagar los dividendos que realice una retención tal y como lo menciona el artículo en cuestión.

Te resumo lo que dice este artículo, básicamente nos menciona que al dividendo que se vaya a entregar se le debe multiplicar por el factor de 1.4286 y al resultado se le debe aplicar la tasa del 30% que podemos ver en el artículo artículo 9.

Suponiendo que una empresa va a repartir un dividendo de 1,000 pesos, el cálculo sería de la siguiente manera:

| Dividendo | $1,000.00 |

| Factor | 1.4286 |

| Base para ISR | $1,428.60 |

| Tasa ISR | 30% |

| Impuesto a retener | $428.58 |

| Dividendo a recibir | $571.42 |

| Proporción | 42.86% |

¿Ves a lo que me refería cuando te dije que los dividendos son una de las fuentes de ingresos más castigadas por los impuestos que generan?

Por un dividendo de 1,000 pesos terminas pagando 428.58 pesos de ISR lo que en proporción es un pago de impuestos del 42.86%, y esto es solo una parte pues aún hay más.

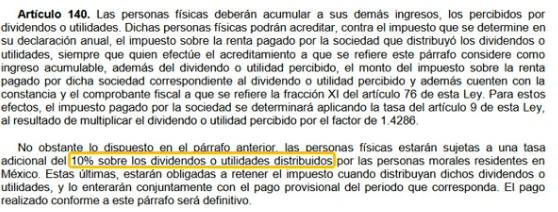

El segundo momento en que Hacienda le mete mano a tu dividendo es al decretar que todas las personas físicas deben pagar además, una tasa del 10% sobre el dividendo, lo cual viene en el artículo 140 de la Ley del ISR en el segundo párrafo.

De esta forma, si le agregamos el 10% va a quedar así:

| Dividendo | $1,000.00 |

| Factor | 1.4286 |

| Base para ISR | $1,428.60 |

| Tasa ISR | 30% |

| Impuesto a retener | $428.58 |

| Impuesto adicional (10%) | $100.00 |

| Dividendo a recibir | $471.42 |

| Proporción | 52.86% |

Como puedes ver, el recibir un dividendo es bastante rentable… para Hacienda.

Del dividendo que estaba destinado para ti, el 52.86% se paga solamente en retenciones.

Probablemente ya conocías la tasa del 10% ya que es la tasa más popular, pero no significa que tu dividendo no haya sido objeto de impuestos antes de que llegara a tus manos principalmente por el otro 42.86%.

A pesar de que ya nos retuvieron todo lo anterior, debes saber que aun así debes acumular el ingreso de ese dividendo a los otros ingresos que hayas tenido en el año y pagar el ISR por el total, lo que supone el tercer momento en que se paga impuesto por el dividendo.

Entonces, ¿nos toca resignarnos y pagar más de la mitad de nuestros dividendos de impuestos? Pues afortunadamente la ley nos da un par de supuestos mediante los cuales se puede reducir la carga fiscal, y aunque no todas nos aplique ni tampoco estén bajo nuestro control, te voy a mostrar los supuestos que se encuentran en la ley del ISR para que en caso de que te encuentres con un dividendo de esas características particulares, ya sepas como actuar.

Dividendos provenientes de CUFIN

Todas las personas tanto físicas (sujetos individuales) como morales (empresas o agrupaciones de más de dos personas) tenemos la obligación de pagar ISR.

Pues bien, las personas físicas tenemos diferentes bases para pagar ISR en función de la cantidad de ingresos que ganamos al año, las personas morales pagan una tasa fija del 30% sobre su utilidad final de todo el año.

Ahora bien, una vez que la persona moral ha realizado el pago de sus impuestos, se tiene una utilidad por la cual ya se pagaron los impuestos correspondientes y que por lo tanto ya no es objeto de los mismos.

La ley del Impuesto sobre la Renta en el artículo 77 nos dice que todas las personas morales deberán llevar una Cuenta de Utilidad Fiscal Neta o CUFIN, en la cual se van a registrar, entre otras cosas, las utilidades fiscales netas.

Y ¿qué es la utilidad Fiscal Neta?

El extracto de arriba es para que tengas el fundamento legal, pero básicamente ese choro mareador significa que la utilidad fiscal neta es la utilidad después del pago de impuestos.

¿Y para que te explique todo este tema de la cuenta de Utilidad Fiscal Neta (CUFIN)?

Pues simplemente para que conozcas que la CUFIN es una cuenta (Contable) donde se registran las utilidades de las personas morales, por las cuales ya pagaron impuestos y por lo tanto ya son libres de cualquier otro impuesto.

Todo este tema viene al caso debido a que vamos a ver el primer supuesto en que la ley nos permite no pagar ISR en uno de los dos momentos en que se cobran impuestos por medio de las retenciones.

Como lo vimos antes, la ley del ISR obliga a la persona moral a cobrar un impuesto del 42.86% al realizar el reparto del dividendo, tal cual lo habíamos visto en el artículo 10 de la ley del ISR. Te lo pongo nuevamente aquí debajo.

Sin embargo, en el mismo artículo pero en el tercer párrafo dice:

¿Ahora ves por qué le di tanta importancia a la CUFIN?, pues resulta que si el dividendo que la persona moral está repartiendo proviene de la CUFIN entonces ya no está obligada a realizarnos la retención de ese 42.86% de ISR, lo cual es una excelente noticia.

De aquí podemos tomar dos conclusiones:

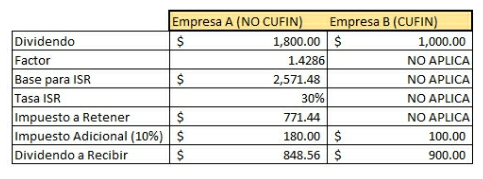

- Si la empresa realiza el pago antes de impuestos (NO DE CUFIN) y reparte el dividendo, entonces nos deberá retener el 42.86% de ISR.

- Si la empresa realiza el pago después de impuestos (CUFIN) el dividendo NO pagara el 42.86% de ISR.

Es importante tener esto en cuenta y no dejarse llevar únicamente por ver que una empresa reparte un dividendo mayor, ya que el hecho de que una empresa entregue un dividendo que no viene de la CUFIN, implica que casi la mitad, se ira en impuestos.

La tabla de arriba tiene como objetivo mostrarte que, el hecho de que una empresa reparta un dividendo mayor, no asegura que sea mejor ya que si no proviene de la CUFIN aun y cuando el dividendo sea mayor, terminas recibiendo un dividendo muy por debajo.

Una mala práctica que hacen algunas personas morales, es el de pagar los dividendos ANTES DE ISR (NO DE CUFIN) con el fin de aparentar que entregan dividendos mayores, sin embargo, esto se debe únicamente a que son dividendos que no provienen de la CUFIN por los cuales la persona moral no ha pagado el ISR y pretenden que lo pague el accionista receptor del dividendo.

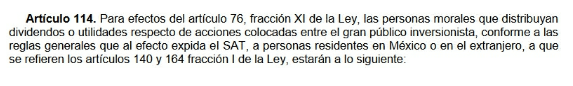

Ahora bien, lo anterior aplica por norma general en los dividendos que repartan las personas morales, y entonces, ¿Qué pasa en el caso de los dividendos que se reciben por medio de un bróker en la bolsa de valores? Para estos casos la ley nos explica que, si bien el procedimiento termina siendo el mismo que los dividendos repartidos de una empresa privada que no se encuentra listada en la bolsa, hay ciertas variaciones en cuanto al proceso para que el dividendo llegue a tus manos tal cual lo podemos ver en el Reglamento de la Ley del Impuesto sobre la Renta en su artículo 114.

Lo anterior, es sencillamente el procedimiento que deberán llevar a cabo tanto las empresas que distribuyen el dividendo, las instituciones de depósito de valores y la casa de bolsa (Bróker), pues como podrás ver y seguramente ya sabrás, el bróker debe entregarte una constancia donde puedas ver la información del dividendo a recibir, la cuenta fiscal de la cual proviene el dividendo (CUFIN), entre otras cosas.

Aun y cuando decidieras no declarar ese dividendo (lo cual no recomiendo para evitar problemas) no te salvarías de las retenciones que te harán (52.46% en caso de que el dividendo no provenga de CUFIN y 10% en caso de que si provenga de CUFIN) ya que esas las hacen antes de siquiera entregarte el dividendo. He de decirte que ante los ojos del Hacienda, el recibir un dividendo es un regalo divino.

Hacienda aún tiene la idea de que las únicas personas que reciben dividendos son los grandes millonarios de este país y como el cobro de impuestos va encaminado a “castigar a los que más tienen”, es por esto que se han excedido enormemente con los dividendos, pues consideran que el hecho de recibir un dividendo implica ganar dinero sin absolutamente ningún esfuerzo y da por hecho que aun y tomando su excesiva tajada, aun te sobraran millones de ganancia puesto que en la pequeña burbuja de lujos y excesos en la que aparentemente viven nuestros legisladores; única y exclusivamente las personas ridículamente millonarias pueden invertir en el capital empresarial y recibir dividendos.

Pese a todo lo anterior, siempre he dicho que es mejor recibir el 1% de algo, que el 100% de nada.

Considera que el hecho de recibir un dividendo no le resta absolutamente ningún valor a tu acción y que sigues manteniendo tu posición, además de haber recibido un pago por más pequeño que pudiera llegar a ser.

Buscando como reducir el pago de impuestos sobre Dividendos

Siempre he creído algo:

Sin importar qué tan grande sea la carga fiscal, SIEMPRE hay una manera de aprovechar las leyes para reducir el pago de impuestos de manera TOTALMENTE LEGAL.

Va a depender de cada especialista el saber encontrar esas oportunidades, muchas veces muy bien ocultas en la ley, y saber aplicarlas de manera correcta en beneficio propio.

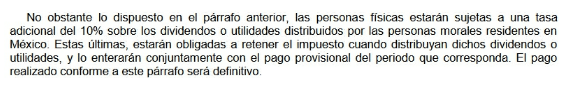

En primer lugar, vamos a empezar por la retención del 10% que te harán sobre el dividendo a recibir, la cual, como vimos antes, viene estipulada en el artículo 140 de la Ley del ISR, segundo párrafo.

Con está retención del 10% la verdad no se puede hacer mucho, pero hay un artículo en la ley que dice que puede no pagarse esa comisión si se cumple lo siguiente:

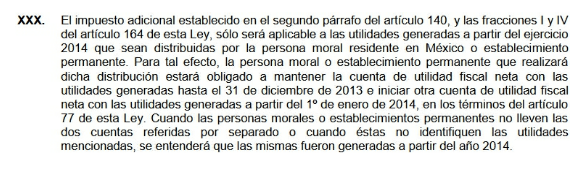

El extracto anterior es la Fracción XXX de las Disposiciones Transitorias de la Ley del Impuesto sobre la Renta.

¿Recuerdas la famosísima CUFIN?, pues resulta que la manera de determinarla ha variado por medio de las propias disposiciones fiscales, pero para no entrar en detalles a explicarte la manera de determinarla, solo vamos a dejar en claro que la manera en que se determinaba cambió a partir del 1 de enero del 2014, por lo que como puedes ver en el extracto de la ley que te pegue arriba, las empresas van a dividir en una cuenta de CUFIN que va a contener las utilidades generadas hasta el 31 de diciembre de 2013; y por otra parte y de forma separada, otra cuenta de CUFIN que va a contener las utilidades generadas desde el 1 de enero de 2014 en adelante.

La particularidad de las utilidades que provienen de la CUFIN 2013 y anteriores, es que como lo dice la ley en el extracto de arriba, no les va a aplicar el impuesto adicional que se menciona en el segundo párrafo del artículo 140, el cual es precisamente donde se menciona la retención adicional del 10%.

Aquí te dejo el segundo párrafo del artículo 140 de la ley del ISR para que lo veas tú mismo.

Ahora bien, los repartos de dividendos no están sujetos a qué obligatoriamente se deben repartir las utilidades en un cierto orden, si no que una empresa puede tener reservadas utilidades anteriores a 2013 y repartir las de 2019.

Se pueden repartir las utilidades a modo de dividendos del año que la empresa decida, por lo que si en algún momento llegaras a recibir un dividendo proveniente de 2013 o años atrás, debes saber que no se te debe retener el impuesto del 10% sobre el dividendo que recibas.

Esta es una posibilidad que muchas personas parecen no conocer, sin embargo, en los grandes corporativos empresariales es un arma invaluable y que por supuesto, se debe tener muy presente.

Ahora en segundo lugar, toca revisar qué podemos hacer para reducir el ISR a pagar en otro de los momentos en los que Hacienda mete mano a nuestros dividendos y me refiero al momento en que carga con 42.86% de ISR a los dividendos que no provienen de la CUFIN.

En caso de que recibamos un Dividendo el cual haya sido sujeto del pago de ISR a la tasa del 42.86% debido a que dicho dividendo No Provino de la CUFIN y por lo tanto se debe pagar ISR a la tasa mencionada, tenemos un artículo que es el mismo 140 de la Ley del ISR, el cual en el primer párrafo nos dice lo siguiente.

En resumen, lo que acabas de leer quiere decir que tenemos la opción de que, en caso de que la organización que va a realizar el pago de dividendos hizo el pago de ISR del 42.86% debido a no provenir de la CUFIN, nosotros que recibimos el dividendo tenemos la opción de acreditar el ISR que la persona moral pagó.

Por si no estás familiarizado con el término, acreditar significa algo como “hacer valer» o en otras palabras se refiere a que ese impuesto que la organización pagó, nosotros lo podemos reducir de nuestro ISR a pagar durante la declaración anual.

Aunque lo anterior se escucha perfecto, el mismo artículo nos pone una condicionante para poder acreditar ese impuesto pagado por la organización al momento de repartir nuestro dividendo. Consiste en que al dividendo que nos toca recibir lo debemos multiplicar por 1.4286 y al resultado agregarle otro 30%.

¿Te suena familiar ese procedimiento?, pues en efecto, el procedimiento es el mismo que realiza la empresa que realiza el pago del dividendo, pero a la inversa.

Como siempre y para no dejar dudas, vamos a ver un ejemplo en el cual te voy a mostrar dos casos, uno en el que te muestro qué pasaría si decides no realizar este procedimiento y resignarte a que la empresa que repartió el dividendo te cobre el 42.86% de ISR y otro caso donde decides llevar a cabo este procedimiento para poder recuperar ese impuesto; recuerda que este procedimiento se debe llevar acabo durante la declaración anual.

Vamos a suponer que se te reparte un dividendo de 1,800 pesos, en caso de no provenir de la CUFIN, se te aplicarían los impuestos siguientes:

De un dividendo de 1,800 pesos al final de los impuestos cobrados por la persona moral te quedarían 848.56 pesos, a los cuales hay que recordar que todavía le hace falta pagar ISR por tercera ocasión por medio de tu declaración anual, sin embargo, como te mencioné antes, tienes la posibilidad de realizar el procedimiento del artículo 140 de la ley del ISR que nos va a permitir acreditar el impuesto del 42.86% (no el del 10%, ese es diferente como ya lo vimos en el punto anterior).

Ahora bien, te voy a mostrar que pasaría en tu declaración anual en cualquiera de los dos casos, tanto si decides acreditar el ISR pagado por la empresa que repartió el dividendo, como si decides no hacerlo, ya sea por decisión propia o por simplemente no mandar tu declaración anual.

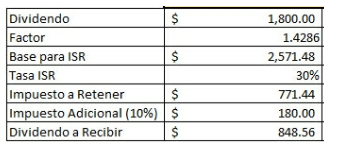

En primer lugar, vamos a ver lo que pasaría en caso de que decidas acreditar ese ISR, la ley dice que debes multiplicar ese dividendo, por 1.4286 y el resultado a su vez multiplicarlo por el 30%.

El resultado de realizar esta operación, será el ISR que pagó la empresa que repartió el dividendo, lo que básicamente significa que al dividendo que nos tocó, le tenemos que sumar el impuesto que se pagó por el mismo.

Con lo anterior, el dividendo de 1,800 pesos quedaría de la siguiente manera.

Hay que recordar que la base para todos los cálculos debe ser antes de impuestos, por lo que el procedimiento se debe realizar sobre los 1,800 pesos del dividendo y no sobre el monto que te hayan depositado.

Como ves, la base que representa el ingreso que deberíamos acumular para nuestra declaración anual es bastante mayor, incrementando de ser 1,800 pesos a ser 2,571.44 pesos.

No obstante a lo anterior, el hecho de incrementar el monto del ingreso, nos da derecho a acreditar el ISR que la empresa que repartió el dividendo pagó, recordando que podemos aplicar este procedimiento siempre y cuando el dividendo repartido no provenga de la CUFIN y por lo tanto haya sido objeto del pago de ISR a la tasa del 42.86%.

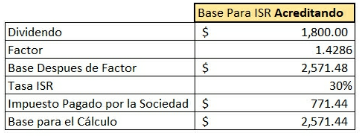

En primer lugar, si no se acredita el ISR se toma como base para el cálculo los 1,800 pesos, sin embargo, si se decide acreditar debes acumular los 1,800, multiplicarlos por 1.4286 y el resultado por el 30%, lo que da como resultado los 2,571.44.

El resto del procedimiento es el que, por ley se debe seguir para determinar el ISR anual, el cual viene en el artículo 152 de la Ley del ISR, y que también te explique en el libro en la sección llamada «Calculo del ISR Anual», si no lo recuerdas puedes volver a revisar el procedimiento. No repetiré el procedimiento en este paso con el fin de no plasmar información repetida, pero puedes revisarlo perfectamente en la sección que te comento.

En resumen y como puedes apreciar en la tabla de arriba, tenemos del lado izquierdo el cálculo del ISR anual sin acreditar el ISR pagado por la empresa que distribuyó el dividendo, y por otro lado, a la derecha tenemos el cálculo acreditando el ISR pagado por la empresa que distribuyó el dividendo.

Como puedes ver, la utilidad se incrementa en caso de decidir acreditar el impuesto, sin embargo, a final de cuentas esto nos da la opción de acreditar la cantidad de 771,44 pesos, que fue el ISR que la empresa nos descontó del dividendo pagado, lo que termino resultando en un saldo a favor por 722 pesos, comparado con el resultado de no haber hecho el acreditamiento lo cual nos llevó a tener que pagar 35 pesos.

Como punto final para concluir con esta sección, y en caso de que te lo preguntes, para saber si un dividendo proviene o no de la CUFIN, así como el año al que corresponde el dividendo que estas recibiendo, el monto de las retenciones e impuestos, así como de la base del dividendo; son datos que deben venir especificados en la constancia de dividendos que te debe entregar la casa de bolsa,

pues recuerda además que esa constancia es un comprobante fiscal y debes tenerlo guardado en tu poder siempre.

Dividendos Distribuidos por Empresas Extranjeras

Ya vimos cómo se pagan los impuestos de los dividendos distribuidos por las empresas ubicadas en territorio mexicano, por lo que ahora nos toca ver como proceden los impuestos por aquellos dividendos repartidos por empresas extranjeras como de empresas de Estados Unidos.

Antes de avanzar, es preciso que entiendas que con la palabra «en territorio mexicano», nos referimos a empresas que se encuentran en México, no importa si son empresas de creación extranjera o que su matriz se encuentra en otro país. Si la empresa que está distribuyendo el dividendo se encuentra en México, entonces se debe sujetar al procedimiento de las empresas nacionales, sin embargo, en caso de que la empresa que nos está pagando el dividendo sea totalmente ajena a México, se debe sujetar al tratamiento fiscal que vamos a ver a continuación.

El tratamiento fiscal de las empresas extranjeras que distribuyen dividendos a residentes en México lo podemos encontrar en la misma Ley del Impuesto sobre la Renta, en la fracción V del artículo 142, el cual corresponde a los «Demás Ingresos».

La fracción V del citado artículo, trata de varios supuestos en los que tenemos participación en las empresas extranjeras, sin embargo, lo que nos concierne es la parte resaltada en color naranja, la cual hace referencia a los dividendos distribuidos por sociedades extranjeras.

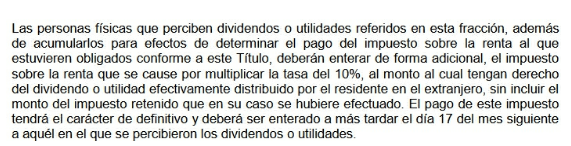

Atendiendo a lo anterior, el mismo artículo 142 en el segundo párrafo de la misma fracción V, la cual nos dice lo siguiente:

Lo anterior significa que de entrada vamos a pagar el 10% del total del dividendo que nos corresponda, o sea del dividendo total antes de impuestos.

Adicionalmente de pagar ese 10%, se debe de pagar ISR una segunda vez, lo cual viene en el artículo 145.

Traducido al español, el artículo 145 nos dice que, adicional al 10% que vimos antes en el artículo 142, debemos pagar el 20% sobre el dividendo antes de impuestos y pagarlo dentro de los 15 días siguientes de haberlo recibido, en caso de que los dividendos los recibamos de manera ocasional o esporádica.

Sin embargo, en caso de que los dividendos los recibamos de manera periódica o recurrente, deberemos hacer pagos provisionales de forma mensual, para lo cual vamos a realizar el mismo

procedimiento que se realiza para el cálculo del ISR en la declaración anual mostrado en la sección llamada «Calculo del ISR Anual», con la diferencia que, en lugar de usar la tabla para el cálculo anual, se va a utilizar la tabla del artículo 96, te dejo la tabla vigente actualizada para el cálculo de pagos mensuales que se efectúen, correspondientes al 2021.

Una vez determinado el impuesto, tienes hasta el día 17 del mes siguiente para mandar la declaración y pagar el ISR, recuerda que en caso de que la empresa que te repartió el dividendo te haga una retención (que puede ser del 20%) la puedes acreditar y por lo tanto disminuirla del ISR a pagar. Esto lo podemos ver en el tercer párrafo del artículo 145.

Cabe mencionar que esta retención del 20% se refiere a las empresas mexicanas, por lo que no es seguro que al ser empresas extranjeras te hagan esta retención, sin embargo, en caso de que te la llegaran a hacer se puede acreditar simplemente.

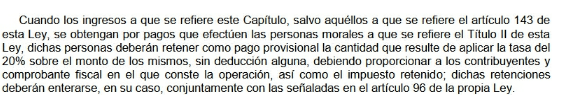

Veamos un ejemplo para que no te confundas, tanto de cómo quedaría el pago si el dividendo lo recibieras de manera esporádica, como si fuera de manera periódica.

Como ves, pagarías el 30% de ISR sobre el dividendo asignado a ti. En caso de que la empresa te retenga el 20% que vimos en la ley te quedaría el mismo importe de ISR a pagar, pues simplemente cambia en que en lugar de ser tú quien pague ese 20%, te lo retendrá y pagará la empresa y tú simplemente en tu declaración lo vas a reconocer, quedando de la misma manera.

Por otra parte, si los dividendos son recurrentes, el procedimiento cambiará un poco, reemplazando el pago del 20%, sin embargo, el pago del 10% es igual, independientemente de que los dividendos sean ocasionales o recurrentes.

Como ves, es mucho mejor si los dividendos son recurrentes, ya que una tasa del 20% es totalmente excesiva, sin embargo, implica mayor trabajo el hecho de realizar la declaración de esta forma.

En caso de que los ingresos sean periódicos, el pago del impuesto se debe hacer conforme al método de cálculo anterior y se debe pagar a más tardar el día 17 del mes siguiente al mes en el cual te pagaron el dividendo, o sea que, si te pagaron un dividendo en el mes de enero, tienes hasta el día 17 de febrero para pagar el ISR que corresponda.

En resumen, recuerda que, si los dividendos del extranjero son esporádicos u ocasionales, se paga el 20% a más tardar dentro de los 15 días a haberlo recibido, y si por otra parte, recibes dividendos de manera recurrente o periódica, debes realizar el cálculo utilizando la tabla que te mostré arriba (artículo 96 de la Ley del ISR, actualizada) y pagar el ISR que te resulte, a más tardar el día 17 del mes siguiente al mes en que recibiste los dividendos.

Para resumir todo lo anterior y comprenderlo mejor, vamos a ver un ejemplo de cómo deberíamos de proceder en caso de recibir un dividendo pagado por una empresa extranjera.

Vamos a suponer que recibimos un dividendo de una empresa extranjera por un monto de 5,000 MXN, por lo que según la ley, debemos pagar el 10% de ese dividendo (lamentablemente de este 10% no nos salvamos), y pagar el 20% adicional si es esporádico, o bien seguir el procedimiento conforme a la tabla mensual de ISR en caso de ser periódicos, vamos a ver ambos casos.

Arriba te muestro como quedaría el pago de los impuestos y la cantidad del dividendo que te quedaría libre de ISR. Recuerda que en caso de que se te retenga el ISR del 20%, al momento de mandar tu declaración, debes manifestar que ya te retuvieron ese 20%, por lo que ya no lo pagaras, pero aun así debes mandar la declaración.

Finalmente, cabe recalcar que el 10% de ISR, al igual que ocurre con la obligación de pago del 10% que se tiene con los dividendos de empresas nacionales, no te aplicaría si el dividendo proviene de utilidades de la empresa extranjera que correspondan al año 2013 anterior.

Esta facilidad se encuentra en la Resolución Miscelánea Fiscal en la regla 3.22.2.

Y si bien, no es algo común que esto ocurra, recomiendo que lo consideres para que estés enterado de este supuesto mediante el cual, no tendrías la obligación de pagar ese 10%

Por otra parte, en caso de que si te aplique el pago de ese 10% que te mencione antes, te será retenido en caso de que la casa de bolsa sea de constitución mexicana, y será la casa de bolsa la que pagará ese 10% por cuenta tuya.

Esto viene legislado en la Resolución Miscelánea Fiscal (facilidad fiscal) en la regla 3.11.8.

Se menciona justamente, que el bróker retendrá y pagara el impuesto del artículo 142, fracción V segundo párrafo, que justamente es el 10% que se menciona en esta sección, por lo que al ser un pago definitivo (o sea que ya no se reporta en la declaración anual) ya no tendrías que declararlo por tu cuenta en ningún momento.

Es importante mencionar que quedamos liberados de presentar la declaración y pago de este 10% siempre y cuando el bróker nos haga esa retención por tratarse de un bróker nacional.

En caso de ser un bróker extranjero, NO se te realizara esta retención y deberás pagarlo y declararlo por tu propia cuenta. Pero no te preocupes, en caso de que te encuentres obligado a presentar la declaración del 10% para hacerla tu mismo.

Por último, mencionar que el comprobante al que se refiere la regla que vimos arriba, no tiene por qué ser una constancia como tal, sino que puede ser el propio estado de cuenta, ya que la ley así lo permite.

Te invito a dejarnos un comentario, justo aquí abajo. Nos encantaría conversar. ?

Tengo una pregunta sobre los dividendos provientes de CUFIN de empresas cotizadas en bolsa. ¿Dado que ya pagaron todos los impuestos y la casa de bolsa ya retuvo el 10% definitivo, igual tengo que acumularlos a mis ingresos como persona fisica?

Disculpa, ¿y la forma W8BEN entonces qué impuesto excenta?

Excelente post! Encontre tu blog buscando dudas que tenia sobre el CUFIN, y encontre perlas que no conocia, ademas que lo fundamentas con la ley en mano. No soy profesional en finanzas y me resulto bastante claro de seguir.

Definitivamente voy a leer mas posts tuyos.

Una pregunta en dividendos extranjeros:

Al realizar el calculo que menciona el art. 145 menciona como dijiste el pago provisional de 20% que usualmente se aplica en empresas nacionales y no extranjeras, en el caso de que el dividendo extranjero sea proveniente de estados unidos, basado en el tratado de mexico – estados unidos, se haría una retención del 10% en estados unidos. ¿seria factible acreditar esa retención en ese momento? ¿o hasta en la declaración anual? saludos