Yo no creo en el retiro o jubilación. Vivo sin preocuparme por eso. Pienso que es un invento de nuestra sociedad para postergar nuestra felicidad y tolerar empleos que no nos llenan, con la esperanza de algún día poder hacer las cosas que en verdad nos satisfacen.

Te la voy a poner de esta manera: si tuvieras un trabajo que te fascina, que nunca te aburre y que te llena profesional, espiritual y económicamente, ¿de verdad querrías dejarlo? ¡No lo creo!

Entonces, ¿por qué mejor no te enfocas en encontrar a qué te quieres dedicar el resto de tu vida?

Me molestan los anuncios de las Afores que nos quieren vender la idea de «mátate trabajando hoy y ahorra mucho para que mañana, cuando seas viejo, puedas disfrutar la vida».

Las empresas que se dedican a gestionar fondos para el retiro saben que la mayoría de las personas que hoy trabajan no tendrán derecho a una pensión cuando lleguen a su edad de jubilarse, si logran tener alguna, será una miseria en comparación a lo que ganaban como empleados.

Seamos honestos ¿con qué fregados van a viajar, cuidar su salud, disfrutar a sus nietos o dedicarse a sus hobbies todas aquellas personas que no tengan una pensión u otra forma de ingreso?

El negocio de las Afores es captar dinero, moverlo y cobrar comisiones. No tienen incentivos para que sus clientes ganen altos rendimientos.

Así que no debe sorprendernos que se esfuercen tanto en tratar de convencernos de seguir en empleos formales en donde aportemos religiosamente capital a sus negocios.

Quiero aclarar que NO estoy diciendo que las Afores sean malas, de hecho, pueden ser útiles para gran parte de la población, tal como lo expliqué anteriormente.

Lo que quiero dejar claro aquí es que hay otros caminos. Hay otros estilos de vida. La manera tradicional de trabajar cuarenta años y “retirarte» ya es obsoleta. Sin embargo, pareciera que sigue vigente en la mente de muchos.

Yo soy más de la idea de hacer “mini retiros» de algunas semanas o meses al año desde AHORA.

Cuando tenga 70 años (cruzo los dedos para que llegue) dudo mucho que me queden fuerzas para irme a una expedición al Polo Sur, ¿me explico?

Me sorprende que a estas alturas muchos todavía compren la idea de esperar hasta los 65 años para empezar a vivir. Si tú eres uno de ellos, no puedo cambiar tu opinión sólo con estas líneas.

Yo odiaba la idea del retiro.

Era una palabra que no me gustaba porque para mi significaba volverse improductivo y/o ganar dinero sin hacer nada, y yo veo el trabajo como una bendición, una razón de ser y el camino para una vida plena.

No obstante, el libro Unscripted de MJ Demarco (muy recomendable, al igual que su otro libro The Millionaire Fastlane) me dio una nueva perspectiva sobre el tema, la cual te comparto a continuación:

Tabla de contenidos

Cómo retirarte joven para no “tener que” trabajar nunca más

MJ Demarco nos explica en su libro Unscripted cómo puedes retirarte joven para tener la libertad de hacer lo que realmente quieres (el sueño por excelencia de todo millenial).

Bajo su perspectiva, el retiro convierte el trabajo por obligación en trabajo por elección propia.

Esto significa que tienes la libertad de no tener que trabajar en algo que NO te gusta y en lugar de ello dedicarte a lo que realmente te apasiona.

A continuación, te comparto algunas ideas de su libro, el cual te aconsejo leer si quieres el cuadro completo.

El objetivo último de este enfoque es NO tener que trabajar (por necesidad) otra vez en tu vida.

Tener ingresos pasivos de por vida

Existe algo que él denomina “sistema de dinero”, la mejor manera de construir tu patrimonio. Ese sistema se puede fondear de dos formas:

a. Ahorrando con un propósito en mente. b. Vendiendo un negocio tuyo.

El ingreso más pasivo que existe es tener un montón de dinero trabajando por ti y que genere rendimientos suficientes para mantener tu nivel de vida.

MJ pone este ejemplo: 5% de interés real sobre $10 millones de dólares equivalen a casi $42,000 dólares al mes de por vida, sin tocar el principal. Eso quiere decir que, después de 50 años, tus diez millones seguirán ahí.

¿Podrías vivir con 42 mil dólares al mes o tendrías que cancelar tu suscripción a Netflix?

Retirarte pronto para seguir tus sueños

La pregunta del millón es: ¿qué estarías haciendo si el dinero no fuera una preocupación, si no tuvieras que trabajar para mantener tu nivel de vida?

Retirarte joven te daría la posibilidad de dedicar tu tiempo a actividades que realmente te apasionan y NO tener que hacer las cosas que odias.

Quiero que sepas que NO necesitas forzosamente tener millones de pesos para poderte «jubilar».

Un camino es ir poco a poco construyendo múltiples fuentes de ingreso semi-pasivas que paguen tu estilo de vida y, de esta manera, poder «retirarte» (al menos por un tiempo) si así lo deseas.

Tim Ferris y Chris Guillebeau son dos maestros en este tema (conocido en inglés como Lifestyle Entrepreneurship), el cual se trata de crear negocios compatibles con de tu estilo de vida, que te den libertad de horario y ubicación geográfica pero, al mismo tiempo, te permitan impactar positivamente la vida de muchas personas. Es un tema que me emociona y por eso ya estoy preparando otro libro al respecto.

Otro camino es irte por la autopista en vez de por la libre creando negocios y después vendiéndolos.

Si tú le preguntaras a diez emprendedores exitosos qué harían si el dinero no fuera un obstáculo, la mayoría seguramente te respondería que seguirían haciendo lo mismo, o bien que empezarían un nuevo negocio.

Lo que sucede es que una vez que entras por ese camino, no encuentras satisfacción profesional mayor que crear un negocio y hacerlo crecer; no tanto por el potencial beneficio económico, sino porque hacerlo te encanta; estás creando algo que impactará para bien la vida de mucha gente. Y eso se recompensará económicamente por consecuencia.

El libro El Mito del emprendedor de Michael Gerber es buenísimo para entender cómo iniciar negocios que desde su arranque estén diseñados para venderse, en vez de convertirse en un empleo de por vida para el emprendedor.

El punto aquí es que al vender tu negocio recibirás una suma importante de golpe (algo a lo que los economistas llaman un pago lump sum). Ese golpe de dinero, sumado a una actitud mental adecuada, te permitirá construir el patrimonio que sustente el nivel de vida que deseas.

Para retirarte joven necesitas un esquema mental muy específico. Para llegar a él, MJ recomienda cinco acciones. Apréndete estas cinco “R’s».

Las 5 «R» para el retiro jóven

1. Re-nombrar el dinero

Para cambiar tu percepción hacia el dinero, llámalo de otra forma. Ponle otro nombre; velo como lo que es: cheques de valor o—como dice mi amigo y mentor Jim Cockrum-certificados de apreciación.

El dinero siempre tenderá a reproducirse. Cada peso es un soldado que está peleando por tu libertad financiera. Así que cuídalos muy bien.

En la medida en que generes más valor para la sociedad, más dinero vas a recibir, así de simple. Renombrar o re-configurar cómo piensas respecto al dinero es una de las claves para ser millonario.

2. Reformar

Reforma gastos. Aprende a vivir con frugalidad por lo pronto, a reducir gastos innecesarios. Para vivir como el 1% debes hacer lo que el 99% no quiere o no puede hacer.

¿Casi no usas tu segundo auto? Véndelo. ¿Casi no ves la TV por cable? Cancela tu suscripción. En pocas palabras, no desperdicies tu dinero. Es aquí donde los conceptos que aprendimos en esta guía te comenzarán a ser útiles.

3. Reducir

Reduce tus deudas hasta eliminarlas o, por lo menos, hasta dejarlas en un nivel que no te afecte. No reduzcas en gastos de negocios ni de vida, pero sí busca disminuir deudas como tarjetas de crédito, créditos hipotecarios, etc.

Al contrario del dinero que ganas e inviertes, cada peso que debes es un enemigo que pelea en tu contra, y encima lleva un arma muy poderosa: el interés compuesto.

Por eso es indispensable eliminar las deudas a toda costa… a menos que las tasas de interés que te cobren sean menores a las que te dan tus inversiones.

4. Re-acomodar y recordar

Re-acomoda algo en tu sistema de ingresos cada mes, aunque sea algo en apariencia insignificante. Hazlo con cada excedente que tengas una vez cubiertos los gastos de negocios y de vida. Esto te ayudará a fortalecer tu disciplina y a no despilfarrar tu dinero.

5. Recompensar

Es la última fase, date un regalo por cumplir tus metas. Por ejemplo: juguetes caros, algunas horas frente a la tele, una comida de lujo, lo que sea. Siempre y cuando sean cosas que no comprometan tus objetivos de largo plazo.

Cuida la relación producción/consumo; es decir, mídete en los p%!#&s gastos.

No comprometas el objetivo de largo plazo: nunca tener que trabajar otra vez en tu vida; ganar el juego del dinero.

Para esto, siempre debes producir más de lo que gastas.

Idealmente, debes generar muchas veces más de lo que gastas para poder pagar tus impuestos y alimentar la máquina de ingresos, es decir, acumular capital y ponerlo a trabajar para ti por medio de inversiones y negocios.

Los puntos anteriores representan buena parte de la ideología de un millonario.

Sin embargo, es importante solidificarla ANTES de volverte rico, porque cuando comiences a generar ingresos cada vez más altos, mucho mayores que los que hoy puedes siquiera imaginar, necesitarás tomar decisiones inteligentes con tu dinero y eso sólo lo lograrás si cuentas con la actitud mental correcta. De lo contrario, acabarás derrochándolo y terminarás igual o más jodido que al principio (como casi todos los atletas que ganan millones o los ganadores de un premio gordo de la lotería).

Entender y aplicar en tu vida diaria los puntos arriba mencionados te permitirá ganar el juego y retirarte joven para hacer lo que te dé la gana.

Los siguientes libros me ayudaron mucho a cambiar mi manera de pensar respecto al retiro y la vida en general:

Anything You Want – Derek Sivers

La semana laboral de 4 horas – Tim Ferris

Nací para esto – Chris Guillebeau

The Flinch – Julien Smith/Chris Brogan

The End of Jobs – Taylor Person

No trabajes hasta la vejez

Cuando tenía 18 años veía muy lejano el día en que cumpliría 30, ahora que lo pienso, me doy cuenta de que el tiempo pasa mucho más rápido de lo que pensaba.

Si una persona tiene 30 años de vida laboral activa, significa que durante ese tiempo debe cubrir no sólo sus requerimientos y los de sus dependientes económicos, sino también sus necesidades futuras.

La generación millenial (a la cual pertenezco) en su gran mayoría no tendrá derecho a una pensión cuando llegue a la edad de retiro.

En el mejor de los casos, una Afore les permitirá tener una modesta pensión, pero será apenas una fracción del ingreso que percibían cuando trabajaban.

Rendimientos de las Afores:

Fuente: consar.gob.mx

Como puedes ver, en los últimos cuatro años los rendimientos en las SIEFORES (los instrumentos de inversión que usan las AFORES) no han estado muy bien que digamos. En el mejor de los casos, apenas logran igualar la inflación.

No te muestro esto para espantarte, sino para que te des cuenta que los ahorros que tienes en tu Afore muy probablemente NO VAN A SER SUFICIENTES para cubrir tus gastos futuros cuando llegues a los 70. Especialmente si no haces aportaciones voluntarias.

La buena noticia es que ya estás leyendo esto para aprender a invertir y lograr rendimientos superiores a los que vemos en la gráfica.

¿Qué va a pasar si llegas a los 80 años?

Cada vez es más frecuente ver a personas mayores trabajando a cambio de poco dinero. Es triste, pero es la realidad.

En mi caso, espero llegar a esa edad con las fuerzas suficientes para seguir trabajando, no por necesidad sino por gusto; poder seguir haciendo lo que me de la gana sin que el dinero sea un obstáculo.

Por desgracia, cuando la gente se retira es cuando tiene que acostumbrarse a un nivel de vida inferior al que tenía cuando trabajaba.

Uno de mis abuelos ganó muchísimo dinero durante su vida laboral. Era médico cirujano y trabajaba casi todos los días. En sus buenos tiempos, cambiaba de auto cada dos años. Cuando falleció en 2001 su auto era el mismo Ford LTD 1980 que tenía desde que se retiró.

Es injusto que alguien que pasó toda su vida trabajando llegue a esa edad sin seguridad financiera, pero quejarte no va a servirte de nada. El gobierno no te va a mantener. La situación económica global ya no da para eso.

Nuestra vejez será el reflejo de las decisiones que tomemos (o dejemos de tomar) en nuestra juventud. No permitas que la falta de previsión y malas decisiones financieras arruinen tus años dorados y te roben la tranquilidad cuando más la vas a necesitar.

Es tu obligación tomar las riendas de tu futuro financiero. NADIE más lo va a hacer por ti.

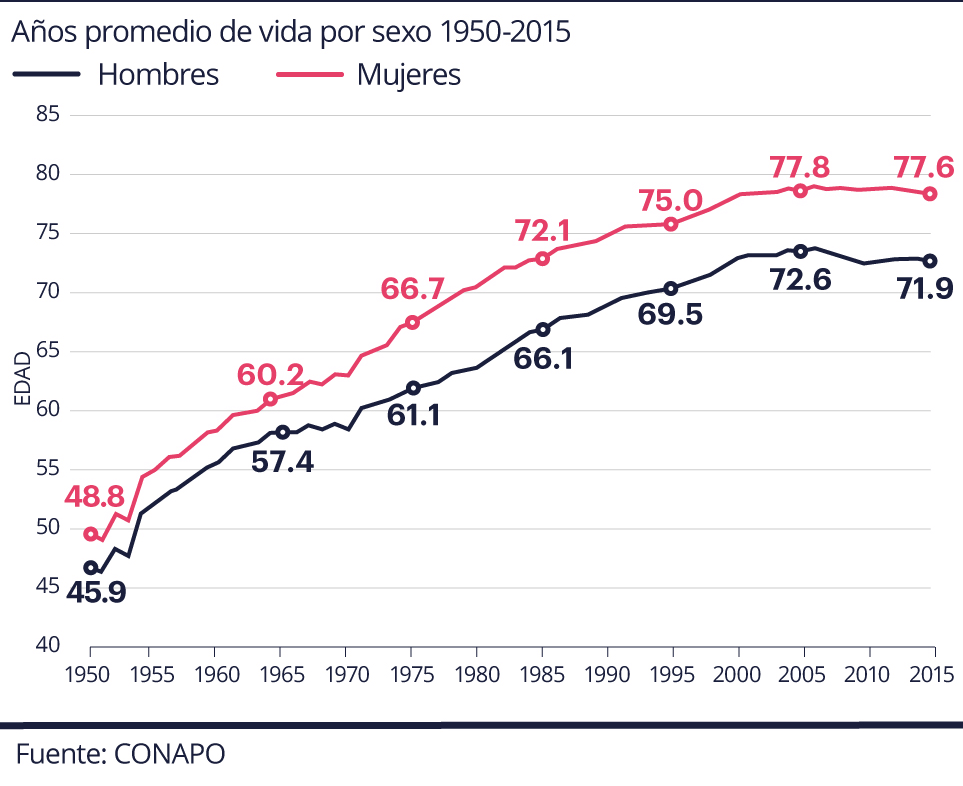

La esperanza de vida es la cantidad de años que se espera que viva una persona, y es diferente para cada país.

A pesar de todas las enfermedades y guerras, en términos generales nuestra especie tiene una vida cada vez más larga.

En México, la esperanza de vida en 1950 era de casi 47 años. En 2016 fue mayor a 75 años.

Probablemente cuando leas esto la esperanza de vida sea mayor a 77 años. Personas muy inteligentes en todo el mundo están trabajando duro para extender la vida humana. Nuestros nietos probablemente vivirán 100 años o más.

Nosotros quizá no lleguemos tan lejos, pero una vida plena de 90 años es algo factible para la generación millenial. Y si vivimos cien años (ojalá), ¿de dónde va a salir el dinero para nuestros gastos?

No sé a ti, pero a mi me da pavor la idea de llegar a la tercera o cuarta edad sin tener resuelto el tema financiero y convertirme en una carga para mis hijos y mi país.

Afortunadamente, aún tienes tiempo para resolverlo. ¡Pero no mucho! Mientras más pronto comiences, más fácilmente llegarás a tus objetivos financieros.